Отдельный налог на содержание дорожных путей впервые появился в новообразованном Советском Союзе в начале 20-х годов прошлого века. С тех пор транспортный налог на автомобиль претерпел множество изменений и стал со временем настоящей головной болью для владельцев колёсной техники. Правда, до 2003 года эта форма подати именовалась налогом дорожным и по замыслу правительства должна была направляться на поддержание приличествующего состояния дорожного полотна.

После переименования этого налога в 2003-м изменились форма выплаты и принцип расходования собранных средств. Транспортный налог не является целевым уже 10 лет, т. е. может использоваться по усмотрению региональных дорожных фондов, на пополнение которых, согласно 3-й статье закона о «Дорожных Фондах», и расходуются собранные рубли и копейки. Называть транспортный налог дорожным не совсем корректно, поскольку даже поверхностное знакомство с окружающей россиян действительностью говорит о том, что эффективность его расходования по отношению к дорогам крайне мала. Впрочем, размер выплат от названия никак не зависит.

Содержание

Общие принципы

Зарегистрированное транспортное средство является объектом налогообложения. Форма выплаты налога физическими и юридическими лицами разная, но принцип один и тот же. Владельцу ТС необходимо ежегодно отдавать казне определённую сумму, в зависимости от следующих факторов:

- область (республика, край), в которой зарегистрировано ТС (каждый регион самостоятельно определяют ставки);

- категория транспортного средства (автобус, легковой автомобиль, самолёт, самоходное транспортное средство и пр.);

- мощность двигателя;

- время владения за отчётный год (количество месяцев, включая месяц покупки и продажи);

- возраст автомобиля.

Как видно из первого пункта этого списка, ставки определяются регионом, в котором производится выплата. Поэтому транспортный налог — это не просто налог, взимаемый с владельцев колёсной техники, но и выплаты, имеющие географическую привязку. Последнее порождает множество трудностей при заполнении соответствующих документов, а в некоторых случаях становится способом спекуляции. Однако регион определяет не только ставки, но и сроки выплат.

На видео — обсуждение транспортного налога:

Сроки выплат транспортного налога

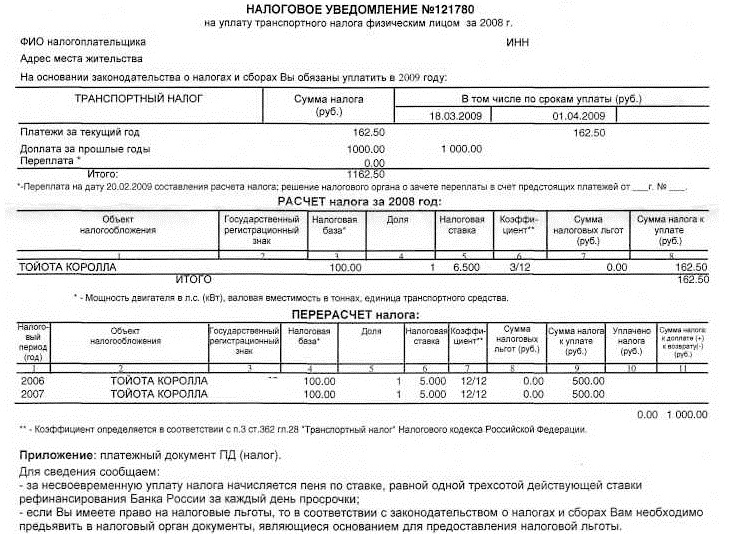

Даты, устанавливаемые субъектами РФ, варьируются, но срок выплат не может начинаться ранее 1 ноября следующего за отчётным периодом года. Физические лица не рассчитывают налог сами — обязанность по уплате возникает для них только с приходом квитанции. Выплатить налог до этого времени можно самостоятельно, однако заставлять владельца ТС делать это насильно налоговая не вправе.

Сроки выплат транспортного налога юридическими лицами не устанавливаются напрямую, поскольку в отношении юридических лиц применяется авансовый способ выплат. Кроме того, организации сами заполняют декларации, а выплаты идут по отчётным периодам (1, 2, 3-й кварталы года). Местные власти могут отменить авансовую оплату по своему усмотрению.

Неуплата транспортного налога приводит к штрафам. Размер санкций привязан к налогу и равняется одной пятой от задолженности государству. Помимо этого к сумме ежедневно добавляется 1/300 размера годового процента, определяемого ЦБ РФ, от суммы долга. Все эти выкладки подробно расписаны в дополнении к стандартной квитанции, написанном мелким шрифтом в конце документа. Уведомление может быть не получено владельцем, что освобождает его от выплат штрафа перед законом (но не всегда по факту). От выплат налога владелец ТС может быть освобождён только путём снятия его с регистрации или получением в МВД справки об угоне авто.

Расчёт транспортного налога

Если владельцу автомобиля (самолёта, моторной яхты и пр.) по каким-то причинам сумма, указанная в квитанции, кажется неверной, за ним оставляется право самостоятельно заполнить декларацию или потребовать пересчёта. Последнее возможно только за определённую плату после письменного обращения в налоговую службу. В общем виде рассчитать транспортный налог можно по следующей формуле: Сумма выплат = (мощность мотора в лошадиных силах) * (Ставка субъекта РФ) * (процент владения в году с округлением до 1/12, т. е. 1/12, 2/12, 3/12 и т. д.).

К примеру, владелец автомобиля ВАЗ-21114 со стандартным двигателем 81 л. с. за 10 месяцев обладания машиной в Пензенской области должен будет выплатить государству 945 рубля (ставка 14 р. за л. с.). Общероссийская ставка на легковые авто такой мощности — 12 рублей за л. с., а значит, и сумма могла быть меньше на 135 р. 810 = 12 (рекомендованная ставка) * 81 * 10/12.

Как уже говорилось выше, регионы могут менять ставку в зависимости от своих нужд, причём ставка региона может отличаться от общероссийской не более чем в десять раз. Это «приятное» уточнение не касается легковых машин мощностью до 150 л. с. Точные данные можно посмотреть на сайте ФНС, пройдя по этой ссылке и выбрав свой регион. Общероссийские ставки за 2015 год в отношении легковых автомобилей выглядят следующим образом:

- мотор мощностью 70–100 л. с. — 12 р.;

- 100–150 л. с. — 35 р.;

- 150–200 л. с. — 45 р.;

- 200–250 л. с. — 75 р.;

- моторам мощностью выше 250 л. с. соответствует ставка в 150 р., причём в отдельных регионах она может быть значительно выше.

Одна лошадиная сила равняется 735,5 Вт, 1 КВт равен 1,36 л. с. Некоторые сложности могут возникнуть в отношении третьего коэффициента в формуле — процента владения ТС за год. Для его получения нужно подсчитать количество месяцев, в которые ТС было зарегистрировано на рассматриваемого водителя, и разделить число на 12. Месяц покупки также входит в это число. Таким образом, налог за месяц продажи автомобиля могут заплатить обе стороны, поскольку количество месяцев всегда округляется в большую сторону, и прибавлять единицу нужно, даже если в этом месяце вы владели автомобилем всего один день.

Налог считается не от даты покупки, а от даты регистрации транспортного средства. Поэтому недостаточно просто оформить договор купли-продажи, ведь квитанции будут приходить бывшему владельцу, пока авто не будет снято с учёта. Провернуть сделку так, чтобы снятие и регистрация прошли в разные месяцы, довольно проблематично, но такие расходы обычно покрываются продажей, и на небольшой «презент» налоговой никто внимания не обращает.

В случае если у налоговой каким-то образом оказались неверные данные о транспортном средстве, владелец должен отнести заявление в отделение ГИБДД, в котором производилась регистрация. Заявление необходимо, для того чтобы в техпаспорт были внесены изменения, правда, здесь могут возникнуть проблемы другого порядка. Налог будет рассчитывать по другой формуле только после внесения изменений в техпаспорт.

Транспортный налог 2015 года

В некоторых регионах ставка может зависеть от возраста машины, но государство делает всё, чтобы рассчитать транспортный налог на автомобиль было проще. Если верить официальным прогнозам, в ближайшие несколько лет положение выровняется во всех субъектах РФ, и владельцам мощных авто не придётся регистрировать их на свою бабушку-инвалида или переезжать в соседний регион. Однако пока стабилизация, подчиняются только общему ужесточению налогов на роскошь.

Видео о транспортном налоге в 2014 году:

С 2014 года транспортный налог в РФ будет иметь дополнительный коэффициент на стоимость машины, включаемый для удобства в ставку. Отдельную сумму заплатят владельцы машин стоимостью больше 5 млн рублей. Над точным списком таких машин уже работает Минпромторг. Реестр колёсной роскоши будет опубликован на сайте и своевременно обновляться. На автомобили стоимостью от 5 до 10 млн транспортный налог в текущем году будет удвоен, стоимостью выше 10 млн — утроен. Простые смертные пока оставлены без внимания и могут рассчитывать на сохранение ставок за 2013 год.

Кроме того, Минфин усиленно продвигает старую идею привязки налога не к мощности, а к объёму двигателя. Между тем президент России считает, что транспортный налог можно отменить полностью. Зерно истины в этом есть, поскольку денег, полученных от автовладельцев на ремонт дорог, всё равно не хватит, сколько бы ни ужесточали нормативы, а попытка объединить этот налог с налогом на роскошь кажется экспериментом, а не выходом из положения.